法人市民税!②-3

法人市民税!

市民税以外の部分については「合同会社の税務申告」に記載しているのでご参照くださいね。

そして市民税を算定するには、先に法人税申告書を作成しておいてください。

では、法人税申告書が完成していることを前提に市民税の方を見ていましょう。

もしまだ法人税申告書が未完成でしたら「法人税・地方法人税!」をご参照してください。

クリックできる目次

何が来たの?

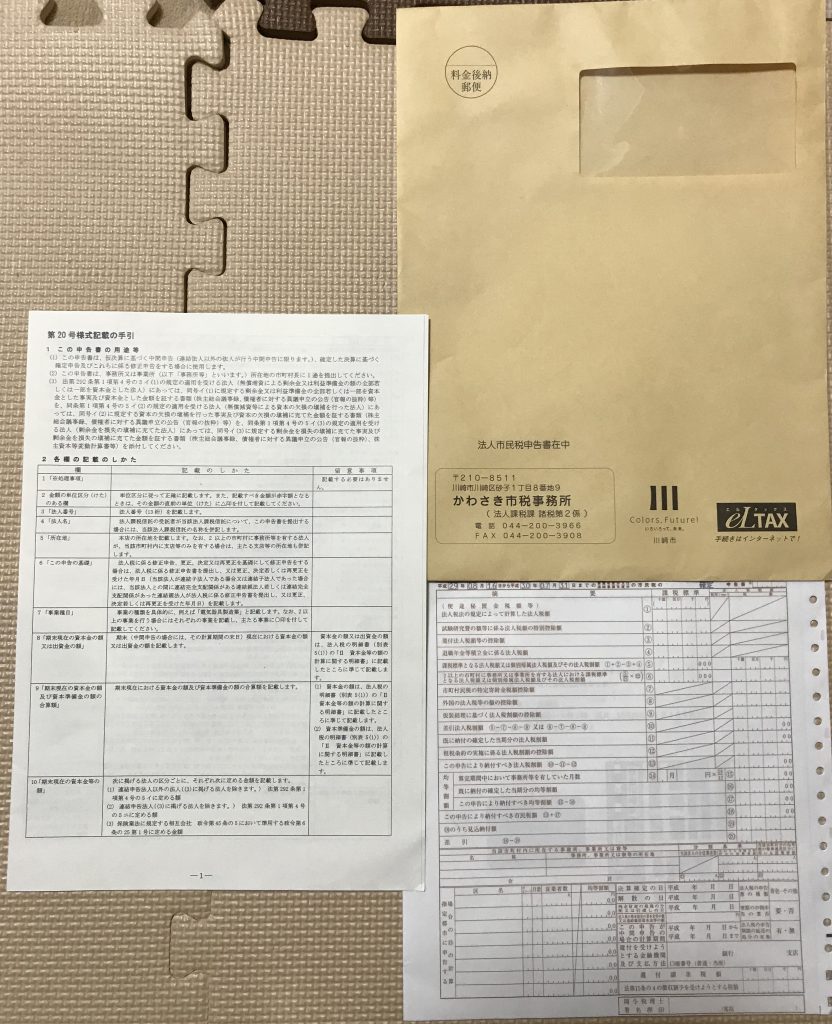

「合同会社の税務申告」の部分で記載した通りに、市税事務所から封筒が届きました。

7月末が決算日で8月20日くらいに届いたので、大体決算日から1ヶ月後ですね。

そして、同封されていたものは、以下の通りです。

- 第20号様式(提出用)(法人市民税領収証書(納付書)+申告書)

- 第20号様式記載の手引

一応現物があった方がイメージが付きやすいと思い、写真を撮っておきました。

(ちょっと画像が粗くて申し訳ないです(;^ω^))

法人市民税

一体何をすれば良いの?

さて、申告書を作成しないとですね!

でも、一体何からすれば良いの?

むふふ、調べましたよ!

以下の手順でいけます。

市税(第20号様式)では、1.法人税割額、2.均等割額の2つを計算します。

1.法人税割額

①法人税申告書別表1(1)の「法人税額計」の金額を、第20号様式の①に記載します。

②税率を第20号様式の⑤に記載します。税率は同封されていた手引に記載されています。

③「この申告により納付すべき法人税割額」が計算できます。

2.均等割額

①「算定期間中において事業所等を有していた月数」に設立から決算日までの月数を記載します。

②金額については、手引から引っ張ってきます。

私の場合は5万円でした。

③上記で計算できます。

以上です!

計算完了!

計算が終わったら、同封されていた「法人市民税額領収書」に金額を転記します。

これで完成です!

意外に簡単ですね!

一人でできました~(^O^)/

しかしです!

実はこの数日後に提出しに行った時に判明したことがあります。

それは、設立のタイミングによって均等割額の負担額が変わるのです。

「月数は、暦に従って計算し、1月に満たない端数が生じたときは切り捨て」

になるそうです。

なので、月の途中で設立したので、その月は切り捨てられるのです。

つまり、8月中に設立したので、1ヶ月切り捨て、11ヶ月分だけでよかったのです!

なお、提出に関する記事は「確定申告の申告書を提出!」に記載したのでそちらをご覧ください!

まとめ

何はともあれ、法人税申告書を作成し、課税標準となる「法人税額」を算定する。

これで法人税額を計算する。

そして、均等割額も計算する。

これだけ!!意外とできるものですね!